Abfindung Steuersatz

Für die höhe der steuer kommt es entscheidend darauf an ob die abfindung als ausgleich für einnahmeverluste bzw.

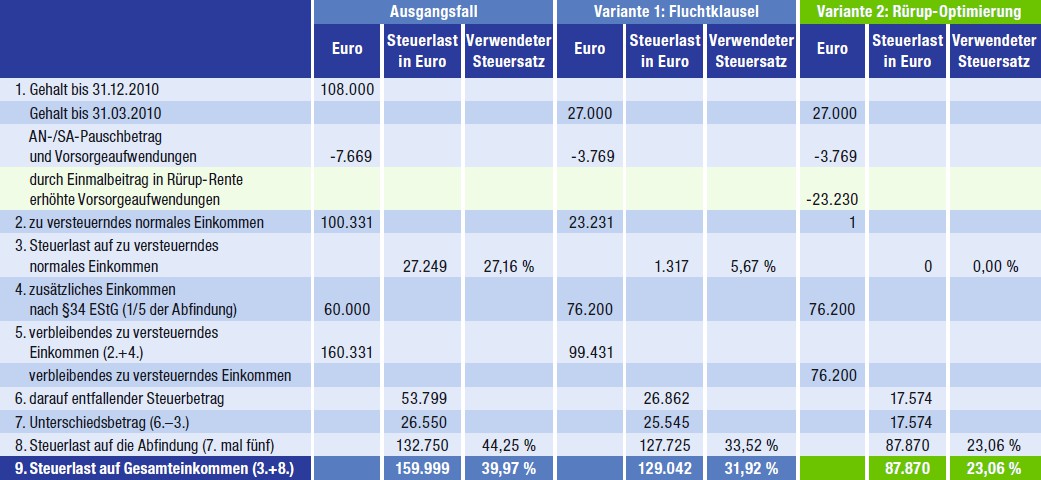

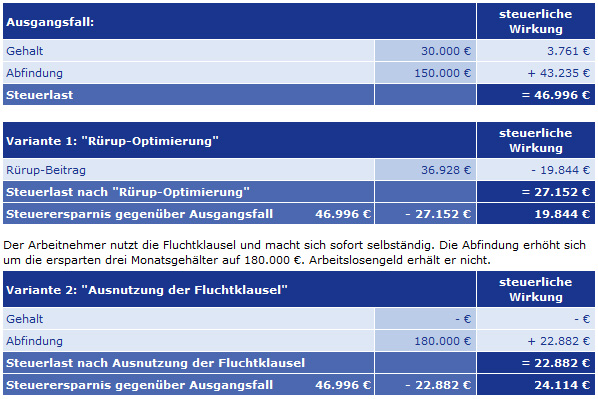

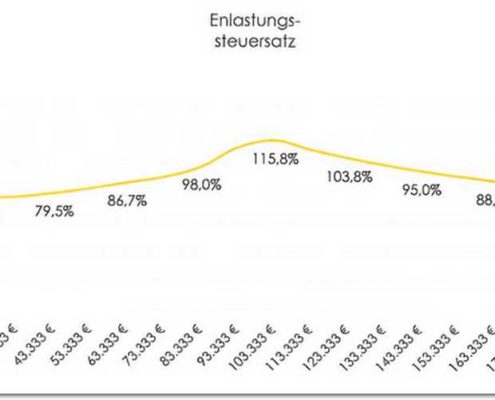

Abfindung steuersatz. Angebrochene beschäftigungsjahre werden dabei auf ein volles jahr aufgerundet wenn bereits mehr als sechs monate verstrichen sind. Lesen sie hier was sie beim thema versteuerung ihrer abfindung beachten sollten und wann fälligkeitsregelungen steuerlich sinnvoll sind. Beispiel zur besteuerung der abfindung für 2019. Der ermäßigte steuersatz auf die abfindung ist grundsätzlich nur möglich wenn sie in einem betrag ausbezahlt wurde.

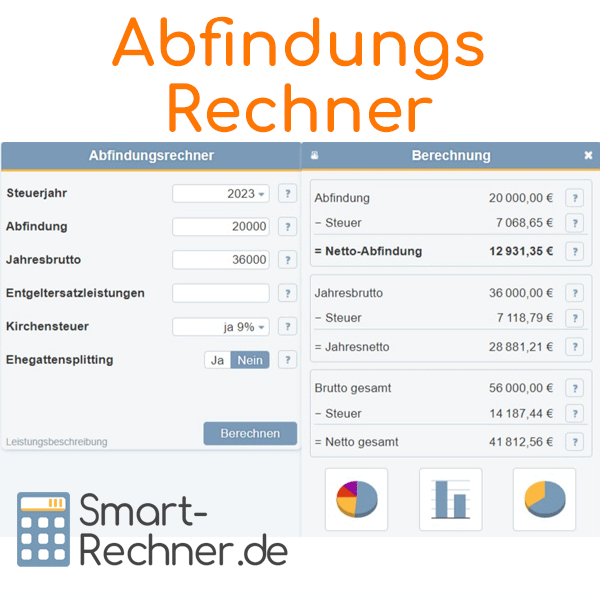

Dabei wäre es in vielen fällen steuerlich günstiger wenn sie in zwei raten bezahlt werden könnte. Er ist ledig und ist aus der kirche ausgetreten. Der abfindungsrechner weist ihre nettoabfindung aus und gibt einen überblick über steuerabzüge. Seit dem 01012006 ist es nicht mehr möglich eine abfindung steuerfrei zu erhalten.

Abfindungen sind grundsätzlich voll und ganz zu versteuern. Oder schauen sie sich folgendes beispiel zur berechnung der steuer auf die abfindung an. Nicht versteuert werden müssen solche zahlungen nur dann wenn die gesamteinkünfte des jahres inklusive der abfindungszahlung den grundfreibetrag 9168 euro für 2019 nicht übersteigen. Höhe der abfindung hat der arbeitnehmer nicht geklagt und damit das angebot akzeptiert kann er vom arbeitgeber eine abfindung in höhe von einem halben brutto monatsverdienst pro beschäftigungsjahr fordern.

Den verlust ihrer einnahmemöglichkeit behandelt werden kann. Sie haben von ihrem ehemaligen arbeitgeber mit der kündigung eine abfindung erhalten. Sonderregelungen wann abfindungen steuerfrei sind gibt es deswegen mittlerweile nämlich nicht mehr. Herr schulz hat 2019 ein jahreseinkommen von 60000 euro und erhält eine abfindung in höhe von 100000 euro.

Und zwar auch dann wenn die teilzahlungen jeweils mit anderen laufenden einkünften zusammentreffen und sich daraus ein progressionsnachteil ergibt. Die abfindung wird nach dem zuflussprinzips im jahr der auszahlung besteuert. Abfindungen sind grundsätzlich voll und ganz zu versteuern.